酒匂隆雄の為替ランドスケープ 2024年08月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

年初からのドル高円安トレンドが転換か。7月の大規模介入と日銀の金融政策修正を受け、ドル円相場が急落。キャリートレードの縮小や解消の可能性、日米金利差縮小の見通し、さらなる介入リスクなどから、相場の新たな展開に注目が集まる。

ドル高&円安トレンドは終わったか?

年初140.80から始まり、その後ゴールデンウイーク中の介入で多少戻した後はじりじりとドル高&円安が進んでいたドル円相場が7月3日に付けた161.94を頭に急激に値を下げ、注目の日銀政策決定会合とFOMCを終えた8月1日には148.52の安値を示現した。 7月に入ってからの4週間で161.94-148.52=13円42銭の下げを記録したことになる。

7月に入ってからの急激なドル安&円高進行のきっかけとなったのは、11日と12日の両日に行われた総額5兆5348億円に上ったドル売り&円買いの為替介入であり、止めを刺したのは31日に終了した日銀政策決定会合に於いて決定された利上げと国債購入額の減額であろう。

我が国の介入の指揮官である神田財務官は155円を超えた4月下旬辺りから、“現在の円安は投機によるものである。行き過ぎた円安は物価を始め、我が国経済に対して悪影響を与えるものであり、断固たる措置を取る。”と言い続け、ゴールデンウイークの最中である4月29日と5月3日の両日に合計10兆円にも上る介入を行ったが、それに続く大規模介入であった。

介入に関してはイェレン米財務長官が再三に渡って、“介入は稀であるべきだ。”と繰り返して言ってきたことを受けて、一部には“これ以上の介入を行う事は難しい。”と言う意見が有ったが、それをものともしない介入が行われたことになる。

イェレン米財務長官は、20カ国・地域(G20)財務相・中央銀行総裁会議に合わせて訪問したリオデジャネイロで日経新聞の単独取材に応じて、“米国が長年問題視してきたのは通貨安への誘導だと強調し、円買い介入を実施した日本は状況が異なる。”との考えを示唆した。

“為替レートは市場が決めるため政府の介入は稀であるべきだ。”と言う原則論は維持しつつも、他国に損失を与える通貨安誘導とは区別する認識を示したのである。

4月からの我が国財務省による介入に対してイェレン氏が一言の批判も発しなかったのは、むべなるかなである。

\酒匂塾長チャンネル/ 独自の為替分析を公開中!

> チャンネル登録はこちら!

筆者にとってはこの発言は全く想定内であり、必要とあらばこれからも強力な為替介入が出る可能性が有ることを示唆していると言っても過言ではない。

さて皆さんも、キャリートレードなる言葉をお聞きなった事が有ろうと推察するが、キャリートレードとは、円などの低金利通貨を売ってドルを筆頭とする高金利通貨を買って、金利差を享受する立派な金融取引である。

為替相場が不変であれば、例えば年初にドル円を140円で買って預金、或いはMMFなどの金利商品に投資したとすると、年末に相場が不変の140円であれば凡そ5%の日米金利差がそっくり手に入る。

もし為替相場が160円になれば(160-140)÷140≒14.3%で、金利差と共に5%+14.3%=19.3%と大変魅力的な取引となる。

円のキャリートレード額がどれくらい積み上がっているかを推測するのに、日銀が公表する外国銀行在日支店の本支店勘定残高が使われるが、4月時点で10.8兆円(約683億ドル)規模となっている。

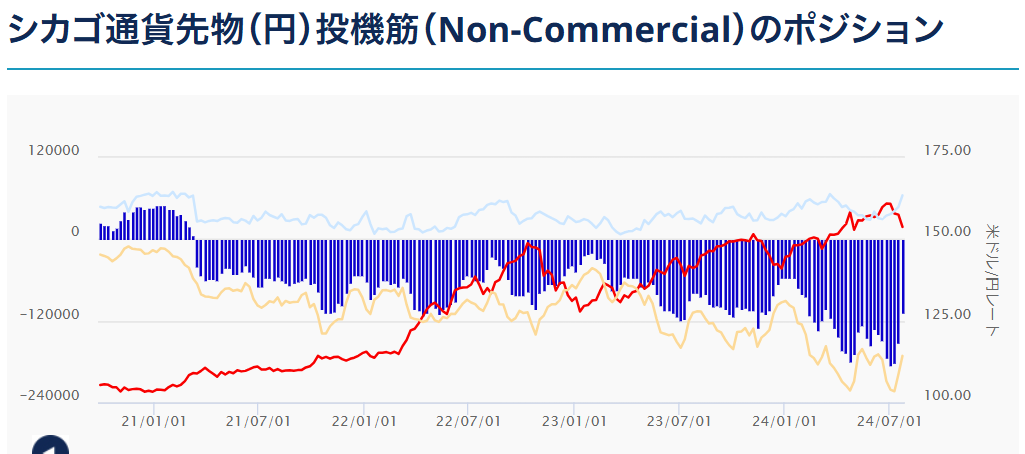

最新のデータは手元には無いが、投機筋の雄であるシカゴ・IMMの残高から推測するに、未だ相当規模の残高が有ると思われる。

キャリートレードは予想変動率(ボラティリティー)が低いことが必須条件であることは言うまでもない。

言い換えれば、予想変動率が低くて相場変動が小さければキャリートレードは極めて魅力的と言えるが、1日で3円~4円の円高(1.9%~2.5%)が頻繁に起きるようであれば、たった2回の動きで1年分のキャリー(金利差享受)が吹っ飛ぶことになり、今月に起きた様な値動きが頻繁に起きる様であればキャリートレードを減額、或いは解消に動く市場参加者が出て来てもおかしくはない。

キャリートレードを減額、或いは解消は巨額のドル売り&円買いが行われることを意味する。

目に見える統計を調べると、シカゴ・IMMはこの3週間で円の売り持ち(ドルの買い持ち)を凡そ7万7千枚減らしており、ドル換算すると凡そ143億ドルの買い持ちを85億ドルまで減らした。

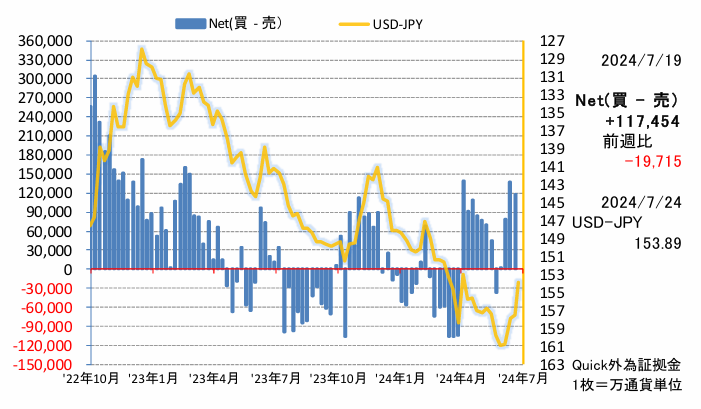

我が国の個人投資家はと言うと、このドル安&円高局面でドルの買い持ち高を減らすどころか、155円、152円のレベルでナンピン買いを行ってドルの買い持ちを増やしており、7月30日付で凡そ13億ドルの買い落ちポジションを保有している。

7月30日付けではドルの買い持ちが1億ドル増えている

見回すと、減ったと言え未だに大きな円売り&ドル買いポジションを保有するシカゴ・IMM、額は小さいながらも未だにドル買いポジションを保有する我が国の個人投資家、そしてファンド等が保有するキャリートレードポジションのドルの買い持ちが存在しており、はっきり言って、“ドルはジャブジャブの状態である。”と言っても過言ではあるまい。

日銀政策決定会合後の記者会見で植田総裁は“経済・物価の情勢が見通しに沿っていけば、引き続き金利を上げて行く。”と更なる利上げに含みを残し、同日に終了したFOMCではパウエルFRB議長が9月の利下げを否定しなかったことで、

日米金利差はこれから縮小の一途を辿る可能性が極めて高い。

世界中に溢れるジャブジャブのドルの存在。

キャリートレードの縮小ないし解消の動き。

ドル高&円安が起きた際の介入の可能性。

などを考えると、7月まで続いたドル高&円安のトレンドが大きく変わりつつあると考えざるを得ない。

8月は米国債の大量償還の時期で、利払いで受け取ったドルを円に替えるドル売り&円買いのフローが生まれ易いとされており、お盆休みを前に国内の輸出企業が円買い・ドル売りの為替予約を急ぐ可能性も有ろう。 今月も、思わぬドル安&円高の進行に注意したい。

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

YouTubeチャンネル:酒匂塾長チャンネル

> 無料のFX口座開設でお肉・お米のいずれかゲット!