酒匂隆雄の為替ランドスケープ 2024年04月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

ドル・円相場の急激な変動が金融当局を『テンパっている』と言わしめた。市場予想に反して円安が進む中、介入の可能性が高まる中、緊迫感が高まっている。

テンパイ

『テンパイ』と言っても麻雀を知らない人には何の事だが分かるまい。

『テンパイ』とは麻雀であと一牌で『上がり』になる状態を言い、テンパっているとも言う。

現在のドル・円相場を見て、当局は正に介入に対して『テンパっている』とも言える。

先月の19日から20日に掛けて開催されたFOMC(連邦公開市場委員会)において政策金利が5会合連続で据え置かれ、経済見通しで年内3回としていた利下げ予想も据え置かれて、FRBのややハト派的(金融緩和に積極的)な姿勢が好感されて長期金利は下落、株価は上昇してニューヨーク株式市場の3指数は史上最高値を更新した。

この決定はドル安要因と言っても良かろう。

又FOMCに先駆けて18日から19日に掛けて開催された日銀政策決定会合では

-マイナス金利政策の解除。短期金利を0~0.1%に誘導。

-長期金利操作(YCC)の撤廃。長期国債の買い入れは維持。

-リスク資産の買い入れ縮小。上場投資信託(ETF)と不動産投資信託(REIT)の買い入れは縮小。

が決定されて実質的な利上げが行われた。

この決定は円高要因と言っても良かろう。

ところが市場の反応は意外なものであった。

市場の予想(期待?)に反してその後ドル高&円安が進み、先週27日には1990年7月以来凡そ23年ぶりとなるドルの高値(円の安値)151.96を示現したのである。

通常、中央銀行が利上げを行うと、長期金利と通貨は上昇し、株価は下げるものであるが日銀政策決定会合での利上げ決定後は全く逆の動きを見せ、10年債(JGB)利回りは0.755%から0.705%へ下落し、日経平均株価は再び4万円台を回復してドル・円相場は149円台から151円台へとドル高&円安が進んだ。

この一見不可解な動きは幾つかのメデイアを通して政策変更の可能性を仄めかし続けた植田現総裁が率いる日銀のやりかたにより、今回の政策決定会合での決定が殆ど市場には織り込み済みであったからだと言える。

それと金融市場でよく行われる、Buy on rumor, sell on fact.(噂で買って、事実で売る。今回の場合は、円を会合前に買って、会合後に売る。)が進んだことも、この想定外の動きを助長することとなったと考えられる

この動きを見て財務省、日銀、そして金融庁が先週“3者会合”を行った。

2022年9月22日のドル売り&円買い介入の折も、2週間前の9月7日にドル・円相場が144.99円まで上昇した後の9月8日に3者会合が開催され、神田財務官が“為替介入などの対応スタンバイな状態だ。”と警告した経緯が有り、市場に対して今回のドル高&円安の動きが政府・金融当局の意に沿わないことを匂わせた。

先週は、岸田首相が

「為替相場は、過度な変動は望ましくない。」

「為替相場は、ファンダメンタルズを反映して安定的に推移することが重要。」

鈴木財務相が

「行き過ぎた動きにあらゆる手段を排除せず適切に対応。」

「為替相場はファンダメンタルズを反映して安定推移が重要。」

そして神田財務官が

「為替介入について常に準備はできている。」

と述べて、口先介入のレベルをアップした。口先介入では、

-為替相場の動きにはコメントしない。

-為替相場はファンダメンタルズに則って、安定的に推移するのが望ましい。

-現在の為替相場の動きは明らかにファンダメンタルズに則していない。緊張感を持って見守っている。

-投機的な動きは容認しない。必要とあらば適切な策を講じる。

-行き過ぎた動きに対しては断固たる措置を取る。

と発言内容を徐々にレベル・アップして行き、最後に伝家の宝刀である実弾介入が行われる。

岸田首相、鈴木財務相、そして神田財務官の発言から鑑みて、当局が介入に対して相当“テンパっている。”と考えて良かろう。

どのレベルで介入が出るかは全く分からないが、市場ではこの1年半の高値である151.91~151.94の少し上の152円をストライクとするノックアウト・オプションの存在を意識している。

これは152.00が付くと、145.00のドル・コール・オプション(145円でドルを買う権利)が消滅して、大量のドル買い需要が発生すると言われており、152円が上切れると一気に153円を目指すことも考えられる。

普段市場との対話を重視する為替介入の責任者である神田財務官は当然このオプションの存在をご存知の筈であり、此処がブレークすることを防ぎたいことは間違いあるまい。

今回我が国の財務省が目論む円安阻止のドル売り&円買い介入を行うには原資のドルが要り、外貨準備の取り崩しが必要で中々踏み切れない。

逆に過去何度も行ったドル買い&円売り介入は無制限の円を売って買ったドルを外貨準備に取り込むだけなので簡単である。

介入が成功するには、市場に投機的なポジションが存在して、その巻き戻しが起きる必要が有る。

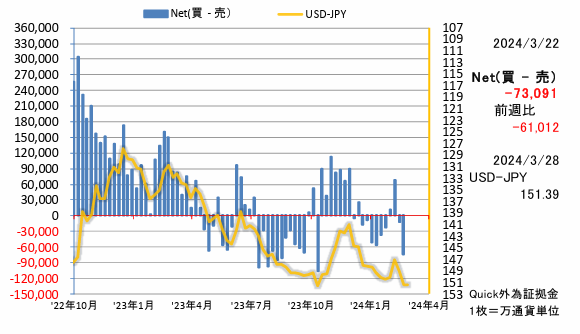

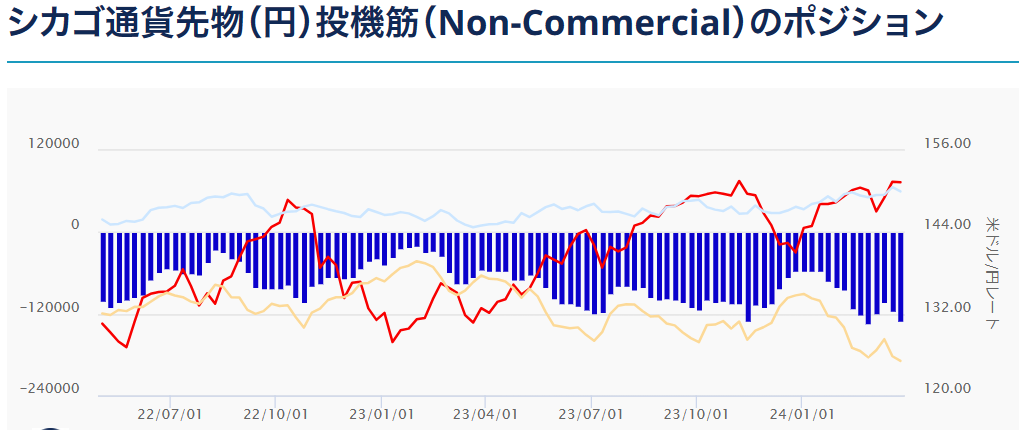

確認出来る市場のポジションを見ると、我が国の個人投資家は先週3月26日時点で約7億ドルの売り持ちポジションを保有し、投機筋の筆頭とも言えるシカゴ・IMMはネットで約13万枚の円の売り持ち(約107億ドルの買い持ち)ポジションを保有する。

前者は介入が出てドル安&円高が進むと見ており、逆にシカゴ・IMM.は当面日米金利差は縮まらないと見てドル高&円安が進むと見ていると思われる。

シカゴ・IMMの円ショート、ドルロングのポジションは過去の実績から見てもかなり大きく、介入が功を奏してドル安&円高が進んでシカゴ・IMMのポジションの巻き戻し(円の買い戻し=ドルの売り戻し。)が起きれば、5~6円のドルの下落も考えられる。

『ドルは買いたし、介入は恐し』の状況が今暫く続くと思われるが、近くて遠い152円の壁が破られるのか、そして介入が出るのか緊迫した日々が続きそうである。

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

> 無料のFX口座開設でお肉・お米のいずれかゲット!