酒匂隆雄の為替ランドスケープ 2023年9月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

みなさん、こんにちは。為替ランドスケープ2023年9月号です。日米金利差の動向が市場の注目を集めています。ドル・円相場が急上昇し、147円台に達するなど独自の展開を見せています。この記事では、年初からの日米金利の変化や主要為替相場の動きを詳しく分析し、今後の市場の展望について考察します。

日米金利差が鍵

ドル・円相場の上昇が止まらず、今週初には昨年11月以来となる147円台を示現し、又円は他の主要通貨に対しても独歩安の形となっている。

年初からの日米金利、主要為替相場を比べてみると以下の様になる。

| 銘柄 | 2023.01.03 | 2023.08.31 | 比較 |

|---|---|---|---|

| 米国政策金利 | 4.50% | 5.50% | +1% |

| 日本政策金利 | -0.10% | -0.10% | 0% |

| 米国10年債利回り | 3.75% | 4.11% | +0.36 |

| 日本10年債利回り | 0.41% | 0.64% | +0.23% |

| ドル・円 | 131.01 | 145.52 | +11.10% |

| ユーロ・円 | 138.19 | 157.79 | +14.20% |

| ポンド・円 | 156.78 | 184.42 | +17.60% |

| 豪ドル・円 | 88.13 | 94.36 | +7.10% |

この8ヶ月間に米連邦準備員会(FRB)は昨年3月から始めた利上げの手を緩めず、合計4回となる1%の利上げを行い、それにつれて長期金利である10年債利回りも0.36%上昇した。

一方日銀は政策金利は-0.1%に抑える中、7月の政策決定会合でイールド・カーブ・コントロール(YCC)の上限をそれまでの0.50%から1%まで許容範囲を広げるとしたことで10年債利回りは0.23%上昇した。

一言で表すと、更なる日米金利差拡大によりドル買い&円安が進み、ドル・円とその他通貨の掛け算であるクロス・レートも円安が進んだ訳である。

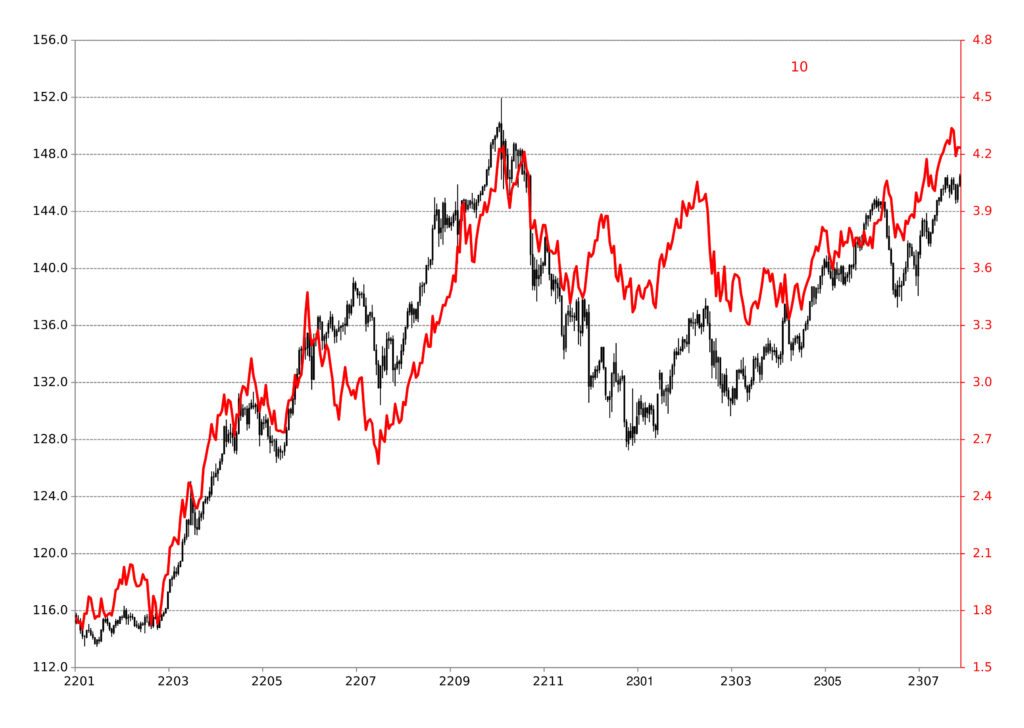

下のチャートは2022年1月からの米国10年債利回り(赤い線)とドル・円相場(黒い線)との相関図を表したものであるが、利回り(赤い線)が上昇するとドル・円相場(黒い線)も上昇し、逆に利回りが下落するとドル・円相場も下落していることが良く分かる。

こうなるとこれからのドル・円相場の行方を占う上では日米両国の短期金利(政策金利)と長期金利(10年債利回り)動向が大きな鍵となる。

先週米国ワイオミング州ジャクソンホールに於いてカンザスシティ連邦準備銀行が毎年8月に開催する経済政策シンポジュームが行われた。

此処では世界各国から中央銀行総裁や政治家、学者が参加して世界経済や金融政策について議論を交わす。

シンポジューム後にパウエルFRB議長が講演を行い、

-FRBは依然としてインフレが目標の2%に回帰するために政策金利が十分に高いとは結論付けていない。

-インフレの持続的な鈍化まで景気抑制的な政策を維持する。

-追加利上げは適切な場合に実施する用意がある。但し、追加利上げの是非は慎重に進めていく。

と述べて、インフレの持続的な鈍化まで景気抑制的な政策を維持すると追加利上げを示唆した。

FRBは昨年3月から利上げを開始し合計5.25%の利上げを行ったが、その間米国の消費者物価指数(CPI)は2022年6月のピーク9.1%から今年7月の3.2%まで急激に下落したにも拘わらず、データ次第では更なる利上げを行うと言っている。

要するに、インフレは急激に良化したが金融引き締めを続ける。

植田日銀総裁は同じくジャクソンホール・シンポジュームのパネル・ディスカッションに於いて、

-基調的インフレは依然として2%目標を下回っている。

-日銀の緩和継続は目標を下回っているインフレが理由である。

と述べて金融緩和継続の正当性を主張した。

要するにデフレはかなり良化したが金融緩和を続ける。

日銀は2016年に政策金利を-0.1%にしてから全く政策変更を行っていないが、その間我が国のCPIは2016年の0%から今年7月の3.3%まで上昇(ピークは2023年1月の4.3%)したにも拘わらず頑なに金融緩和継続を続けているのである。

自国のインフレに対して、慎重なFRB、鈍感な日銀とも言える。

昨今の我が国の諸物価の高騰ぶりには驚くものが有り、先週日銀が公表した7月基調インフレ率は統計開始以来最大の伸びを記録し、我が国の物価上昇圧力は依然として根強いことが示唆されたにも拘わらず、植田総裁は公の場で「基調的インフレは依然として2%目標を下回っている。」と主張する。

どうも我が国の中央銀行である日銀の物価に対する認識と我々一般庶民とのそれには大きな隔たりが有る様な気がしてならない。

何かがおかしいと感じるのは筆者だけであろうか?

とは言え、政策金利を決めるのは中央銀行のお偉方。

庶民が幾ら騒いでも、詮無きこと。

短期的には米国は未だ利上げモードにあり、我が国は“何もしない。”モードである事は間違い無く、日米金利差が縮まる機運は見当たらない。

とするとドル・円上昇のトレンドは急激には変わらない可能性が高い。

只、市場は起こるべき現象を先取りして動くことが多々有る。

金融業界に於いて“絶対”と言う言葉はタブーとされているが、米国の利上げは“絶対に”終了して何れ利下げに転じる。

我が国の超緩和政策は“絶対に”終了して何れ利上げに転じる。

となると、“絶対に”日米金利差は縮まる。

問題はそれが何時起きるかであるが….

昨年我が国金融当局がドル売り&円買い介入に踏み切ったレベルに近付きつつあり、又米国10年債利回りも4.3~4.4%辺りでは天井感も感じられる。

そろそろドル・円は天井に近付きつつある感じはするが、本格的なドル安&円高へのトレンドの変化は上述した米国の利上げ終了と我が国のゼロ金利からの脱却がよりはっきりする頃であろうか?

中長期の思惑でドルのショート・ポジションを取ると金利差であるスワップ・コストがずしりと堪える。

ドルが下がりだしてからの追っかけ売りでも遅くはなかろう。

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

> 無料のFX口座開設でお肉・お米のいずれかゲット!