酒匂隆雄の為替ランドスケープ 2022年12月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

ドル・円相場が急落している。

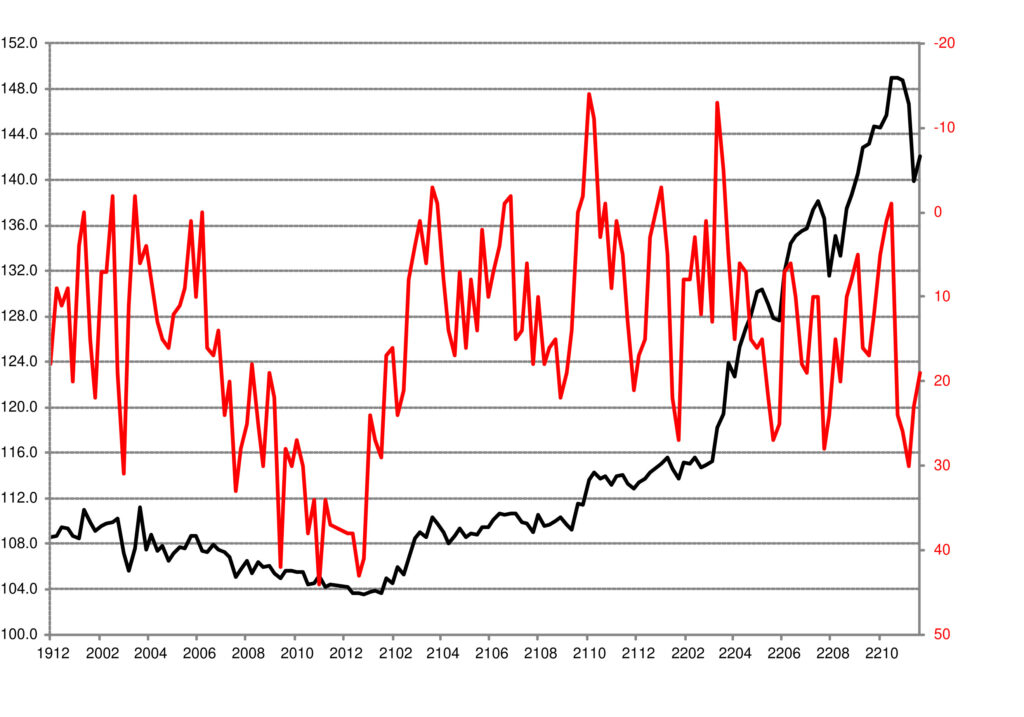

FRB(米連邦準備委員会)による積極的な利上げが行わる中、日銀は頑なに金利据え置きを貫き、日米金利差拡大を受けてドル・円相場は年初の110円台から10月21日に151.94の高値を付けた後145円~150円のレンジで小康を保っていたが、11月10日に発表になった10月の米国CPI(消費者物価指数)が市場のセンチメントを一変させた。

CPIショック

発表されたCPIは前年比で+7.7%と市場予想の+8.0%よりも低く、前月の+8.2%から大きく下げた。

食品・エネルギーを除いたコアのCPIも前月の+6.6%から+6.3%へと下落し、米国のインフレが落ち着きつつあることを示す形となった。

これを受けて10年債利回りは前日の4.098%から3.810%へと大きく下落し、それにつれて146円台のミドルで静かに推移していたドル・円相場も節目の145円をあっさり下切って一時140.20を付けた後、発表当日の木曜日は140.95と5円以上の下げを演じて引けた。

翌金曜日もその流れは変わらず、一時安値138.46を付け、木曜日・金曜日の二日間で実に8円13銭の大下げを見ることとなった。

米国のインフレ高進=FRBによる利上げ継続が市場のコンセンサスとなる中、正にCPIショックと呼んでも良い程の衝撃を与えた感が有った。

その後はFRB理事や地区連銀総裁による”インフレが鎮静化するまでは金融引き締めのペースを緩めるべきではない。”などのタカ派的発言により一時3.6%台まで下落していた10年債利回りが再び3.8%台を回復してドル・円相場も142円台まで戻したが、先週発表になった11月開催分の米連邦公開市場委員会(FOMC)の議事要旨が公表されると市場に混乱が走った。

議事要旨では、政策立案者のかなりの多数が利上げペース鈍化が間もなく適切になるとの見方に同意し、大半が利上げペースの早期減速を支持していたことが明らかになったものの、様々な委員がターミナルレート(最終着地点)を以前よりも高い水準で見ていることが示された。

これを一言で表すと、”FOMCの多くのメンバーが継続的な利上げには慎重になりつつあるものの、基本的な利上げ継続方針は変わっていない。”であろうか?

これを受けてドル・円相場は気迷い気分となって138円~140円のレンジ取引となっていたが、30日にパウエルFRB議長が行った基調講演の中で”インフレとの戦いはまだ終わっていないとしつつも、早ければ12月にも利上げペースを減速させる可能性がある。”と述べて10年債利回りは3.5%台へ急落し、ドル・円相場は2日火曜日午前9時現在で135.05迄急落した後135.35近辺で取引されている。

(10月からのドル円相場・日足・ローソク足チャート)

ドル・円相場はひと月ちょっとで実に16円半の大暴落を演じたことになる。

この暴落の最大の要因はマーケットがドルのロング(買い持ち)で有った為、ドルが下落するにつれて損切りのドル売りが台頭して、ドル下落=ドル売り台頭=更なるドル下落=更なるドル売り台頭と言う負のスパイラルが起きたからである。

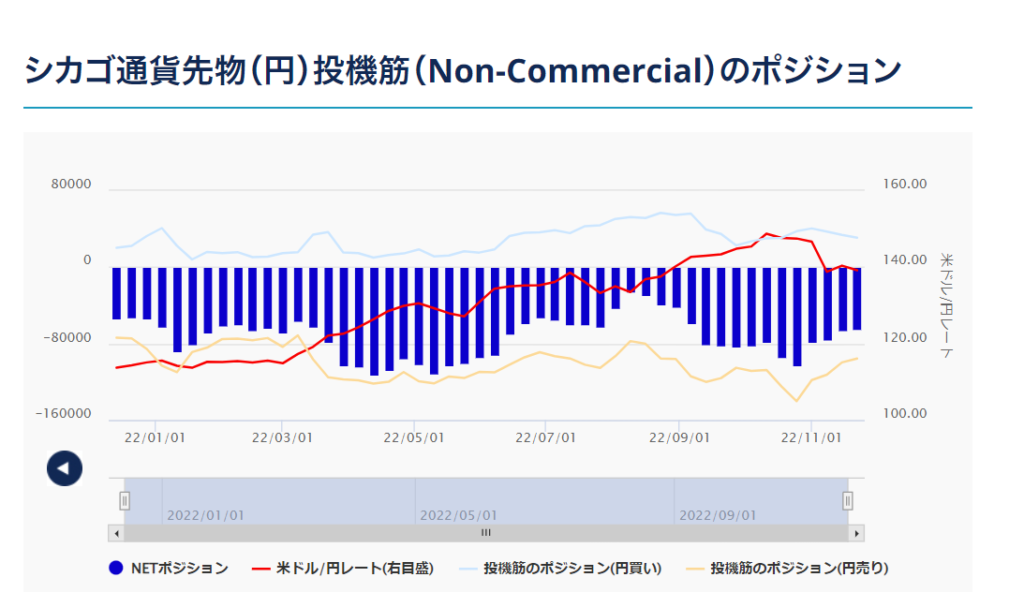

以下は投機筋の代表と言われているシカゴ・IMMのポジションを表すが、11月22日現在でネット64,850枚の円のショート(ドル換算で約57億ドル相当のロング)を保持している。

そして今や東京外国為替市場で銀行間取引額を凌駕するとも言われている我が国個人投資家の大手外為取引業者でのドルの買い持ち額は同じく11月22日付で約19億ドルの買い持ちであり、驚くべきことに11月29日付ではそれが約21億ドルに増加している。

(注:下のグラフは11月22付け)

要するに市場は明らかにドルの買い持ちに傾いていたことが分かる。

ここ数日のドルの急落で両者共にある程度のポジション整理(損切りのドル売りを行う。)を行った筈であるが、これは来週にならないと分からない。

両者が殆どのドルの買い持ちを整理している様であればこれ以上のドル下落は限られたものであろうが、依然としてドルの買い持ちに留まっていればさらなるドルの下落も考えられ、まさかの130円台も有り得ると考える。

とは言え冷静になって考えると、FRBによる利上げペースが鈍化する可能性は高まるもののあと数回の利上げは確実である。

言い換えれば短期的には更なる金利差拡大も確実であり、此処から大きくドルを売り込むには勇気が要る。

但し中長期的には利上げペースの鈍化と共に今まで買われてきたドルが売られる事も極めて自然である。

ここ数日のドルの急落がそれを表している。

市場は二つの選択を迫られている感じがする。

-短期的な金利差拡大を基にドルを買うか?

それとも

-中長期的な金利差拡大鈍化(それと米国経済減速懸念も入れよう。)を意識してドル買いを止め、むしろドル売りに走るか?

実に難しい選択である。

個人的には市場のドルの買い持ちが一掃される迄はドルの下落が続くが、年末に向かっては多少戻し、本格的なドルの下落はFRBによる利上げが終了する来年春から夏に掛けて始まると思うのだが、如何であろうか?

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

> 無料のFX口座開設でお肉・お米のいずれかゲット!