酒匂隆雄の為替ランドスケープ 2022年8月号

> 無料のFX口座開設でお肉・お米のいずれかゲット!

7月は6月に引き続きFOMC(公開市場委員会)による二度目の0.75%の大幅利上げが行われ、日米金利差拡大によりドル・円相場はさらなる上昇を遂げるのかと思いきや、7月14日に付けた139.39を高値としてずるずると値を下げ、月明けの本日安値132.07を示現した。

大荒れの7月相場

年初からのドル・円・週足・ローソク足。)

半月で7円を超える大下げを演じたドル・円であるが、そこにはちゃんとした理由が有る。

それはFRBによる積極果敢な利上げ姿勢を見て日米金利差拡大の思惑が広がって、金利の低い円を売って金利の高いドルを買うと言うキャリー・トレードが横行したからである。

金利差拡大のみならず我が国の貿易収支赤字の恒常化(11ヶ月連続で赤字を計上している。)を見ると、円安がどんどん進行する様な気がしたがマーケットにはサイクルと言うものが存在し、買われた物は売られ、売られた物は買い戻される。

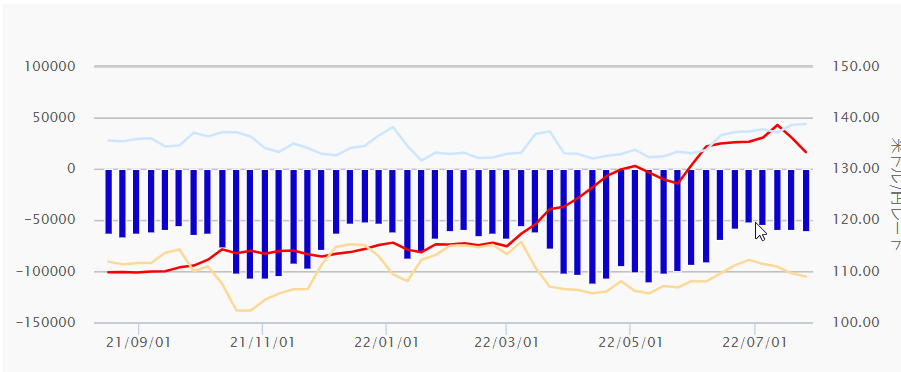

ドル・円に関して言えば上述したキャリー・トレードのせいでシカゴIMMの投機筋や我が国個人投資家のポジションが大きくドルの買い持ち(円の売り持ち)に傾いており、先週はそのポジションの大きな巻き戻しが起きた感が有る。

(買われた物が売り戻された。)

先ずはシカゴ・IMMであるが一時よりは減ったが相変わらず円のショート(ドルのロング)を保持しており、それは先週26日現在でネットで-61,481枚の円・ショート、約56億ドルのドルの買い持ちであった。

(赤い線がドル・円相場、青いバーがIMMのネットの円のポジションを表す。)

ヘッジ・ファンドの多くが日銀の政策変更を期待して日本国債(JGB)を大きくショートにして大やられした。

イールドカーブ・コントロールの上限である0.25%で債券を売り、日銀の執拗な買い攻勢に一敗地に塗れて買い戻しを余儀なくされた。

金曜日はJGB.は0.180%で引けており、巨額の買い戻しが入って金利が大きく下げたことになる。

彼らはJGB.売りとドル・円買いをセットにしており、その反対取引としてJGB.の買い戻しとドル・円の売りを行ったであろうことは想像に難くない。

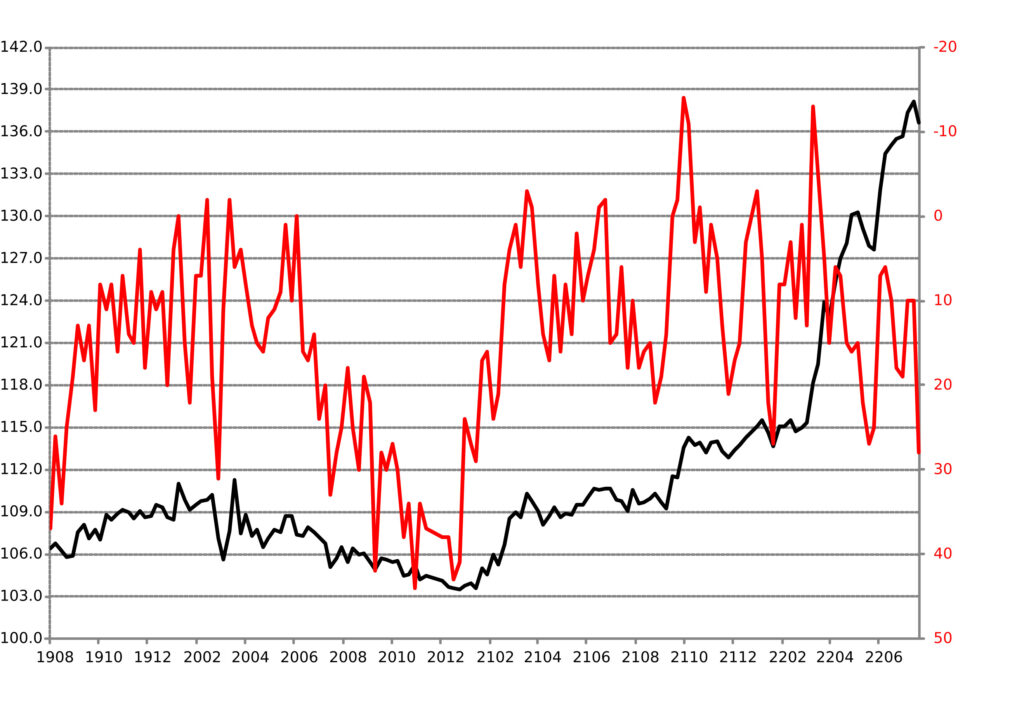

そして次に我が国の個人投資家のポジションを見てみると同じく先週26日時点で約28億ドルのドルの買い持ちポジションを保有していた。

前週は約10億ドルの買い持ちであったから、ドル・相場が高値138.87から月曜日に付けた135円台まで下落する過程で、ドルの上昇を見込んでドルの買い持ちを膨らませたものと思われる。

(黒い線がドル・円相場、赤い線が個人投資家のドルのポジションを表す。)

そしてまさかの135円割れを見て、慌てて損切りのドル売り&円買いを行ったものと思われ、これがドルの下落のスピードを加速させたと見て良かろう。

実は株式市場でも異変が起きている。

先週のFOMCで市場の予想通り0.75%の利上げが決定されると材料出尽くし感からニューヨーク株式市場では楽観ムードが広がり、3指数とも大きく買い戻され、週の終値ベースでダウが+3.0%、ナスダックが+4.6%、そしてS&Pが+4.3%と値を上げた。

逆に債券市場では米国第二四半期国内総生産(GDP)が-0.9%となって前期の-1.6%と相まって二期連続のマイナス成長となりテクニカル・リセッション入りしたことを嫌気して債券が買われて長期金利が低下したことも株式相場には追い風となった。

7月の月間ベースではダウが+5.6%、ナスダックが+11.4%、S&Pが8.0%と大きく値を戻しいずれも2020年以来の大幅高となったのである。

債券市場では米国経済の先行きを悲観して債券が買われ、株式市場では逆にFRBによる過度な引き締めが一服するであろうとの楽観が台頭しているが、この夏はこれらの悲観或いは楽観の何方が正しいのかを検証する時期となりそうである。

何れにせよドル・円相場は3月までの115円近辺でのレンジ相場から139円までのドル上昇を見た後の調整が起きている。

中・長期的には再びドル高&円安のトレンドに戻るであろうと思うが、短期的には下への調整が何処まで起きるかを見極めたい。

酒匂隆雄 (さこう・たかお)

酒匂・エフエックス・アドバイザリー 代表

1970年に北海道大学を卒業後、国内外の主要銀行で為替ディーラーとして外国為替業務に従事。

その後1992年に、スイス・ユニオン銀行東京支店にファースト・バイス・プレジデントとして入行。

さらに1998年には、スイス銀行との合併に伴いUBS銀行となった同行の外国為替部長、東京支店長と歴任。

現在は、酒匂・エフエックス・アドバイザリーの代表、日本フォレックスクラブの名誉会員。

公式ブログ:酒匂隆雄が語る「畢生の遊楽三昧」

> 無料のFX口座開設でお肉・お米のいずれかゲット!