若林栄四Flying Back Japan! 037

世界中を席捲するインフレ。それに伴う各国の金融引き締め政策。

長期金利が上昇し、株価は大幅な調整局面を余儀なくされ、唯一、金融引き締め政策に転じない日銀は足元を見られて、円が大きく売り込まれています。

これからマーケットはどう動くのか。ワカバヤシFXアソシエイツ代表の若林栄四氏に伺いました。

今のインフレはどういったものなのか?

――

インフレ懸念が世界的に強まっています。当面、この状況は続くのでしょうか。

若林

一般的にモノが不足すると、物価が上昇してインフレになります。では、今はモノ不足の状況と言えるのでしょうか。この点が、私には疑問なのです。

なぜなら、どう見ても今の世界経済はモノが不足しているようには見えないからです。そうであるにも関わらず、なぜ物価がどんどん上昇していくのでしょうか。 私は、この現象はモノが不足しているからではなく、モノが偏在しているからだと考えています。

たとえば今、ロシアには原油も天然ガスもふんだんにあります。恐らく余っているくらいでしょう。

若林

しかし、ロシアのウクライナ侵攻を受けて、欧米各国が対ロシア経済制裁を実施したため、ロシア産の原油、天然ガスが欧米各国に輸入されなくなりました。その結果、欧米域内においてエネルギー不足が深刻化し、資源価格の高騰につながっています。ロシアによるウクライナ侵攻がいつ終わるのかは何とも言えませんが、ロシアがウクライナから手を引き、対ロシア経済制裁が正常化すれば、資源価格の高騰は落ち着きます。

あるいは、世界的に半導体不足が深刻化していると言われていますが、これも生産量をどんどん増やして、旺盛な需要に対して供給を追いつかせようとしています。 つまり今、世界的に生じているモノの偏在は、どこかの時点で均されるでしょう。したがって、このインフレは長続きしません。

では、いつまでインフレが続くのかということですが、何事も2年8カ月、あるいは2年10カ月というルールがあります。たとえば株価の暴落は、2年10カ月前後で終わるのですが、その流れで考えると、COVID19の感染拡大が始まったのは2019年11月くらいからなので、そこからの2年8カ月で考えると、2022年7月あたりにはCOVID19に起因した経済の崩壊が一段落する。そうなればインフレもスローダウンするだろうというのが、私の今の見方です。

米長期金利上昇は踊り場に達した

――

そうなると、長期金利の上昇も一段落ということでしょうか。

若林

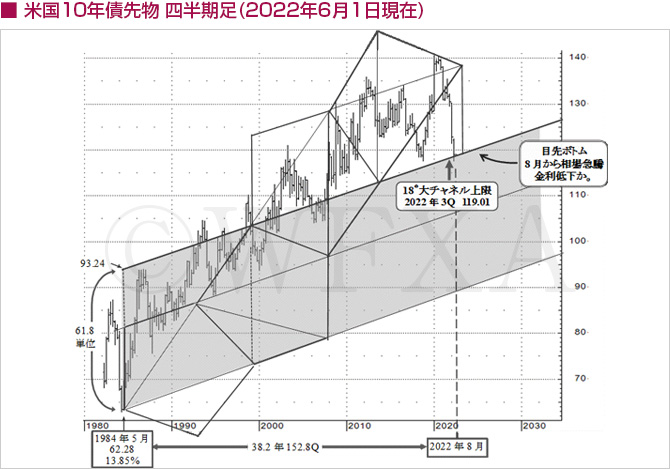

米国の長期金利を月足で見ると、一番高かったのが1981年9月で、二番目に高かったのが1984年5月の13.95%です。そこから大きく下げて底を打ったのが2003年6月の2.94%です。19.1年という歳月をかけて10%近く、長期金利は低下しました。

その後、長期金利は上昇に転じたものの、2020年にかけて再び低下。ここで大底を打った後、現在までの上昇局面へと転じ、2022年5月8日に3.20%を付けました。これが1984年5月から38.2年であり、かつ2003年6月からの19年目にあたっています。かつ、1984年5月からの38.2年というと、2022年7月あたりになりますから、COVID19による経済崩壊が一段落すると考えられる2022年7月あたりと、タイミングがほぼ一致します。したがって、長期金利の上昇もそろそろ一段落するのではないか、と考えられるのです。

また長期金利の水準については、1984年5月の13.95%から108単位である10.8を差し引くと3.15%ですから、ここが強烈なレジスタンスになるのではないでしょうか。したがって、恐らく2022年5月8日につけた3.20%を超えて長期金利が上昇することはないというのが、現在の見立てです。

ドルの金本位制脱却から54年はデフレの入り口

――

しかし、FRBでは利上げしたいムードが非常に強く感じられます。

若林

今年はFRBが創設されて108年目になります。108というのは、黄金分割で非常に重要な数字であることは、ご承知の通りだと思います。 ドルが単なる紙切れになったのが1968年3月でした。どういうことかというと、それまではドルを発行するのに、30%の金を保有しなければなりませんでした。つまりドルの信用の裏付けとして金が存在していたのです。つまり事実上の金本位制が採られていました。

ところが、米国のインフレがあまりにもきつくなり、皆がドルを金に換えろと迫ったものだから、法律を見直して、ドルを発行する際に金の裏付けを無くすことにしたのです。つまりドルは単なる紙切れになったのです。この歴史的な出来事が起こった1968年3月から54年目が、今年の3月でした。

つまり、この54年間は、FRBが紙切れとなったドルをマネージした期間でもあるのです。それは、FRBがドルの価値を維持するために、意図的に操作したと考えることが出来ます。その状態が、黄金分割の重要数字である54年を経てどうなるのかというのは、私の歴史観からも実に興味深いところです。想像するに、何か大きな間違いを犯すのではないかと考えられます。

どういう間違いなのか。それは今、FRBが何を確信しているのかを考えれば想像できます。それは、労働市場が極めてタイトであることから、米国の景気が良いと思っていることです。FRBは5月の0.5%に続き、6月にも0.75%という大幅な利上げを行いました。これが恐らく大きな間違いだったのではないでしょうか。

利上げ後の株価は、大幅な下落です。株価そのものは、近い将来のデフレを織り込み始めているようにも見えます。そうであるにも関わらず、FRBは今もインフレと戦おうとしています。これが大きな間違いだと思うのです。

インフレを抑えることは簡単です。金利を引き上げれば物価は沈静化するのですが、問題は本格的なデフレに陥った時です。それは日本が未だにデフレ経済から脱却できずにいることを見れば、一目瞭然でしょう。米国経済はデフレの入り口に立っているのに、FRBはインフレがまだ進むと考えて、利上げの手を緩めようとしていません。これから先、決定的な何かが起こるのではないかと懸念しています。

結局この円安は続かず、また円高に進むだろう

――

ということは、米国の金利上昇を見越したドル買いも、そろそろ終わりになるということでしょうか。

若林

今、世間で言われているのは、これは70年代型のインフレであり、ずっと、もっとインフレが進む。金利はもっと上がる。だからドル円は150円、160円になるという話ですが、世間がこのようになった時は、ほぼ間違いなく相場はひっくり返ります。

世の中には理屈とエモーションの2つがあるのですが、今は完全にエモーショナルな相場です。 これに対して理屈で考えると、なぜ米国の金利が上がったから円安にならなければならないの。そんなルールがどこにあるの、という話です。現に、これまで日米の金利差が開いたからといって、必ず円安になるなんてことはなかったわけです。ただ、今はそういうふうに説明されているから、それを聞いた人たちが「ああ、そうなんだ」と思っているだけの話です。

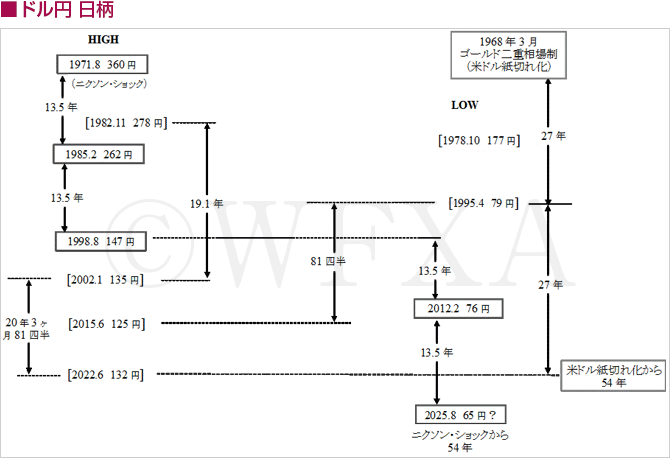

今、ドル高が進むなかで、「2002年1月以来のドル高」などと大騒ぎになっていますが、実はこの時も急激なドル高で大騒ぎになっています。では、2002年1月がどのような日柄なのかというと、これは1982年に1ドル=278円というドル高値を付けたところからの19.1年です。19.1も黄金分割の重要数字のひとつですから、大きな動きにつながるのは必定で、そこからドルは大暴落しました。そして今回は、この1ドル=135円をつけた2002年1月から数えて20年4カ月が経過しています。20年4カ月は81四半期であり、81は黄金分割の重要数字である162の半分ですから、これも非常に意味のある日柄であると考えられます。

さらに言えば、ドルが紙切れになった1968年3月からの54年目が、今年の3月ですから、強力な円高が始まったとも考えられます。

では、いつどこまで円高が進むのかですが、これは1ドル=76円というドル安値を付けたところからの13.5年で日柄を考えると、2025年8月。この時点で1ドル=65円という超ドル安が示現するのではないかと考えています。

混迷するEU

――

ユーロについてはどう見ていますか。

若林

ユーロは1ユーロ=1.04ドルが重要なポイントになっていて、これ以上のユーロ安にならないよう、必死になって止まっているのが現状です。 でも、大きな流れで見れば、恐らくユーロ安は止まらないでしょう。なぜならウクライナ紛争を機に、EUに加盟したい国が増えそうだからです。あのウクライナでさえEUに加盟したいと言い始めている。

もちろん、道義的に言えばウクライナをはじめとして、ロシアからプレッシャーを受けやすい欧州の国々をEUやユーロに組み入れるべきなのかも知れませんが、はっきり言えば、経済的に厳しい国もたくさんあり、それらの国がEUやユーロに加盟すれば、EUの経済的なポテンシャルは落ちるだろうし、単一通貨ユーロに対する見方も厳しくなります。日柄で言えば、今年の11月あたりに1ユーロ=1ドル割れが示現するのではないかと見ています。

金は条件付きで更に上昇か?

――

金価格はどうなると見ていますか。

若林

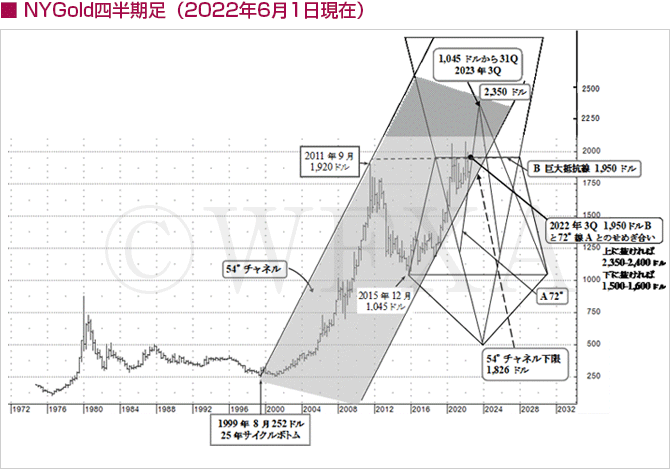

25年サイクルボトムで、1999年8月に1トロイオンス=252ドルをつけたのですが、そこから54度チャネルを上げます。2011年9月に1920ドルで天井を打った後、1000ドルくらいまで下落します。この時の下落は、ちょうど54度チャネルの頂点にぶつかって、そこから暴落するという流れになります。

今、54度チャネルの下限が1826ドルですが、このチャネルをどんどん先に延ばしていくと、1年で126ドルくらい上にいきます。ですから、この54度チャネルのサポートが効いているとしたら、来年の今頃は1950ドルになると考えられます。

先日、1826ドルに一度ぶつかり、5月13日には1797ドルまで下落しました。でも、1826ドルが強いサポートになっていますから、そこから1870ドルくらいまで再び上昇しました。 また、2020年と今年の3月で、2000ドルのダブルトップがありますから、金市場の参加者はベアな人が大勢います。ただ、世間でインフレや戦争が騒がれているにも関わらず、なぜ金価格が上がらないのか。恐らく金利の上昇が、金価格の上昇を阻んでいるのだろうと思うのです。

といっても、私に言わせれば金価格はインフレではなくデフレのもとで値上がりするものだから、恐らくこれから先、米国経済がデフレに陥り、金利が下がり、加えてウクライナ紛争が長期化するという前提条件が揃った時、金価格は一気に走るのではないかと考えています。

日本株は結局はレンジに向かう

――

最後に日本株はどうなるでしょうか。

若林

日経平均株価は1950年7月の85円を起点にして、1989年12月の3万8957円まで上昇しました。そして、年足で72度線を超えると、株価はバブルになります。2万7809円を超えたところがまさにこの72度線を超えてバブル入りしたところであり、そこから一気に3万8957円をつけましたが、バブル超えは長続きしないため、そこから一気にバブル崩壊へと向かい、72度線以下に潜り込んでしまうところまで下落しました。

それと同じように、2020年にはこの72度チャネルを超えた後、このチャネルから落ちたものの、2万6000円が非常に強いサポートになっています。だから、2万4000円台、あるいは2万5000円台まで下げたとしても、そこからさらに大きく下げるようなことにはならないでしょう。

ただ、米国株はまだまだ大きく下げていくでしょうから、日本株はその影響でなかなか上昇しにくい状況にありますが、2万6000円の強いサポートがありますから、大きく下げたところは押し目買いのスタンスで臨みたいところです。

――

ありがとうございました。

若林栄四 わかばやし・えいし

ワカバヤシ エフエックス アソシエイツ代表

1966年東京銀行(現、三菱東京UFJ銀行)入行。シンガポール支店、本店為替資金部及びニューヨーク支店次長を経て勧角証券(アメリカ)執行副社長を歴任。現在、ニューヨークを拠点として、ファイナンシャル・コンサルタントとして活躍する傍ら、日本では株式会社ワカヤバシ エフエックス アソシエイツ(本邦法人)の代表取締役を務める。

公式ブログ:ニューヨークからの便り

著書: バイデノミクスの深層(日本実業出版社/2021/8/21)、好評発売中。